| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 |

- NHN 게임

- 한국전력

- 삼성전자

- 스튜디오드래곤

- 테슬라 자율주행

- SK 주주환원

- 삼성물산 주주환원

- NHN

- 하이브

- 삼성물산 자사주 소각

- smp 추이

- 카카오 AI

- SK 자사주 매입

- DL이앤씨

- SK 자사주

- naver

- 오블완

- GS리테일

- 티스토리챌린지

- SK 밸류업

- SK 24년 실적 전망

- SK 배당

- 한국전력 SMP

- sk

- CJ제일제당

- 에스엠

- DL이앤씨 플랜트

- SK 자사주 소각

- 카카오

- 테슬라 FSD

- Today

- Total

팁이있는TV

(삼성물산) 배당 보다는 투자 성과 확인이 중요 본문

삼성물산, 배당 보다는 투자 성과 확인이 중요

[리포트] 삼성물산

○ 높아진 이익 체력 재차 확인(유안타증권 김기룡 최남곤, '23.02.02.)

↗목표주가(유지) 190,000원(현재주가 115,300원)

- 4Q22 Review : 영업이익은 시장 예상치 8% 상회

· 4분기, 삼성물산 연결 잠정 실적은 매출액 10.6조원(+9.0%, YoY), 영업이익 6,342억원(+93.8%, YoY)

· 매출액은 상사 부문(-14%, YoY)을 제외한 전 사업 부문에서 전년동기 대비 증가

· 영업이익 호조는 1) 하이테크 중심의 견조한 수익성이 이어진 건설 부문과 2) 바이오 부문의 1~3공장 가동률 상승 및 고마진 DP 매출 증가 3) 수입 상품 및 온라인 채널 판매 증가세가 이어진 패션 부문에 기인

· 상사 부문 영업이익은 글로벌 경기 둔화 및 원자재 가격 하락 영향으로 감소했다[400억원(4Q21) → 180억원(4Q22P)]

- 건설 : 2022년 창사 이래 최대 수주, 2023년 양호한 수주 흐름 지속

· 건설 신규 수주는 하이테크 물량 확대 및 조기 발주 영향 등으로 창사 이래 최대 실적인 17조원(하이테크 10.9조원) 기록

· 2023년 신규 수주 가이던스는 기저 효과로 전년 대비 19% 감소한 13.8조원(하이테크 5.8조원)을 제시

· 사우디 네옴시티 관련 Project는 2022년 러닝 터널에 이어 2023년 스파인 인프라 등에서 추가 수주 성과를 목표

· 2023년 국내 주택 분양 가이던스는 전년 대비 소폭 증가한 5,100세대를 제시[2022년 : 4,800세대]

- 기말 배당(보통주 기준, 2,300원), 자사주 소각(발행주식수 대비 0.7%) 결정을 공시

· 차기년도(2023~2025년) 주주환원 정책에 대한 소통 계획을 언급

○ 신규 주주환원 정책에서도 서프라이즈 기대(이베스트투자증권 이승웅, '23.02.02.)

↗목표주가(유지) 155,000원(현재주가 115,300원)

- 4Q22 Review: 다시 한번 건설과 바이오

· 건설부문은 매출액 4.0조원(+28.0% YoY), 영업이익 2,410억원(+81.2% YoY)로 고성장

· 평택 반도체 3,4기, UAE HVDC망 및 카타르 LNG 기지 등 국내외 프로젝트 공정 호조에 기인

- 23년 관건은 상사부문의 수익성

· 23년 연결 매출액은 40.5조원(-6.1% YoY), 영업이익은 2,413억원(-4.6% YoY)으로 전망

· 상사부문은 22년의 기저 효과와 더불어 대내외 환경을 고려한다면 23년 실적 감소는 불가피

· 자사주 130만주(발행주식수의 0.7%) 소각을 결정했으며 조만간 발표 예정인 신규 주주환원정책은 배당을 포함해 기존대비 강화될 것으로 기대

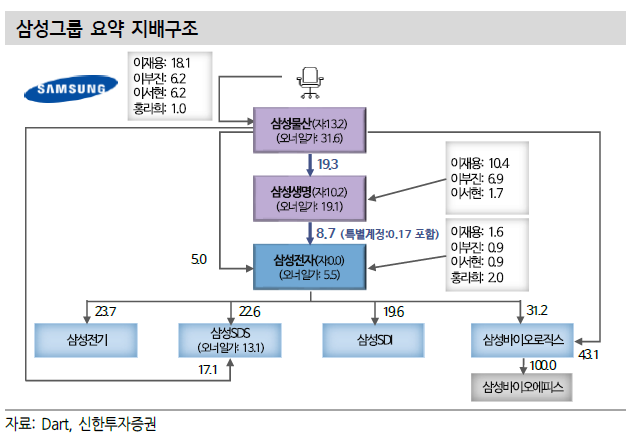

○ 투자 성과 확인이 중요한 한 해(신한투자증권 은경완, '23.02.02.)

↗목표주가(하향) 160,000원(현재주가 115,300원)

- 4Q22 Earnings review

· 비우호적인 경영 환경 탓에 건설과 상사의 수익성은 둔화되었으나 최성수기에 진입한 패션과 DP 매출 증가/가동률 상승 등의 효과가 발생한 바이오가 관련 부담을 일정 부분 상쇄

- 배당 보다는 투자 성과 확인이 중요

· 실적과 함께 주당 2,300원의 배당, 삼성물산/제일모직 합병 과정에서 취득한 자기주식 0.7%의 소각을 발표

· 빠른 시일 내 차기 주주환원정책을 확정해 시장과 소통하겠다고 밝힘. 배당 재원의 비중이 가장 높은 삼성전자의 부정적인 업황을 감안하면 차기 주주환원정책은 현 수준에서 유지될 가능성에 무게

○ 더 이상 외면할 수 없는 가치 성장(교보증권 백광제, '23.02.02.)

↗목표주가(상향) 170,000원(현재주가 115,300원)

- 목표주가 170,000원으로 13.3% 상향. 더 이상 외면할 수 없는 가치 성장

· ① 시장 환경 변화를 초월한 이익 안정성, ② 성장성 높은 연결 자회사. ③ 높은 현금보유 수준으로 추가 신성장

사업 투자 가능

- 4Q22년 영업이익 6,330억원(YoY +93.5%), 건설, 바이오 이익 급증

· 패션(YoY +135.0%)은 브랜드 효율화 및 성수기 진입으로 이익 급증

· 리조트(YoY +160%)는 비수기 진입 불구 코로나 이슈 기저효과로 이익 증가

· 식음(YoY -92.3%)은 식재료비 상승 등 비용 증가로 이익 급감

· 바이오(YoY +169.2%)는 신규공장 가동률 증가에 따른 이익 개선으로 대규모 이익 개선

· ‘22년 매출액 43.2조원(YoY +25.3%), 영업이익 2.5조원(YoY +111.3%), 식음을 제외한 전부문 이익 급증

○ 안정적 실적에 주주가치제고 강화도 기대(NH투자증권 김동양, '23.02.02.)

↗목표주가(유지) 180,000원(현재주가 115,300원)

- 안정적 실적에 주주가치제고 강화도 기대

- 4분기 실적: 예상에 부합하는 실적

○ 2023년 신사업 기대(유진투자증권 한병화, '23.02.02.)

↗목표주가(유지) 170,000원(현재주가 115,300원)

- 건설, 패션, 바이오 호조로 이익 기대치 충족

- 2023년 실적은 매크로 변수 부진으로 소폭 감익 전망

'돈팁' 카테고리의 다른 글

| (DL이앤씨) 4분기 실적 부진, 플랜트 수주 필요 (0) | 2023.02.06 |

|---|---|

| (DL이앤씨) 주택 마진 부진 (0) | 2023.02.03 |

| (한국전력) 적자 폭이 줄기는 하는데.. (0) | 2023.02.01 |

| (삼성전자) 반도체 부진 장기화 (0) | 2023.01.31 |

| (NHN) 웹보드 규제 완화 효과 (0) | 2023.01.30 |